Рынок ипотечного кредитования набирает сбавленные в кризис обороты. Банки снижают процентные ставки и делают условия кредитования более лояльными, что в конечном счете приводит к оживлению спроса со стороны граждан. Между тем до массовости ипотека пока не дотягивает. Если ситуация не изменится, на рынке недвижимости будет раздуваться «мыльный пузырь», пишет деловой еженедельник «Конкурент».

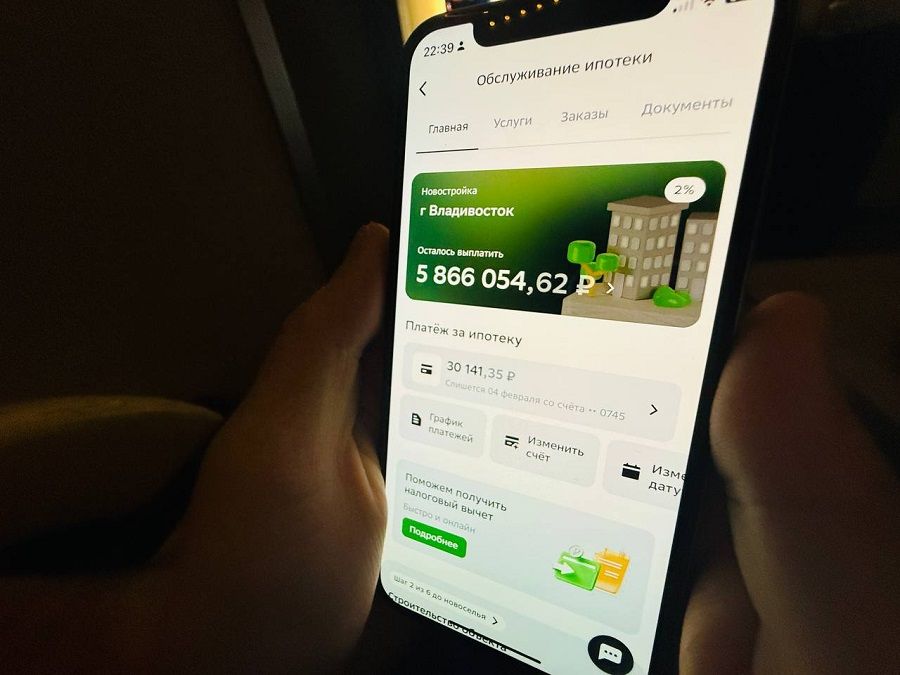

На прошлой неделе во Владивостоке прошел круглый стол по вопросам развития жилищного кредитования, по его итогам стало ясно: банки снова стали гнать ипотечный план по валу. За 11 месяцев 2016 г., согласно данным Банка России, объем ипотечных кредитов на первичном рынке края вырос более чем на 1 млрд руб. — с 13,4 млрд до 14,7 млрд руб. Все более гуманными становятся процентные ставки: за тот же период средневзвешенный тариф уменьшился с 13,56 до 12,8%. По словам аналитиков, кредитные портфели банков уже как минимум на четверть состоят из жилищных займов, за год увеличившись сразу на 16,5%.

Отчасти рост кредитования связан с появлением государственной льготной ипотеки и в связи с этим — оживлением ситуации в строительном секторе. «Учитывая динамику ипотечных ставок и существующий спрос населения на жилье, мы ожидаем, что уже в следующем году может быть выдано более 1 млн кредитов на сумму 1,8 трлн руб. и поставлен новый рекорд выдачи ипотечных кредитов», — уже спрогнозировали в АИЖК, подбив итоги развития рынка за 11 месяцев 2016-го.

Но в ногу положительной динамике может прийти и угроза. По данным ЦБ, за 11 месяцев 2016 г. просроченная задолженность по ипотечным кредитам в Приморье выросла с 213 млн до 307 млн руб. Пока просроченная задолженность растет примерно теми же темпами, что и объемы выдачи ипотеки, поэтому говорить о значительном ухудшении качества портфеля банкиры не готовы. Но повод для беспокойства есть — с финансовыми проблемами сталкиваются все более широкие слои заемщиков, не в последнюю очередь с плохой ситуацией на рынке труда. По оценке специалистов, падение реальных доходов населения составляет уже от 8 до 30%.

По словам риелторов, сейчас у большинства потенциальных покупателей нет собственных средств даже на первоначальный взнос. А это, к слову, составляет 15–25% от стоимости жилья. Решается эта проблема, судя по цифрам, озвученным аналитиками, следующим образом. До кризиса самый популярный срок, на который выдавался жилищный кредит, составлял пять лет. К концу 2016-го больше половины — это 10- и 15-летняя ипотека. Переплата больше, однако и ежемесячный взнос ниже, а потому возникает какая-никакая стабильная корреляция с доходом. Как следствие, требования к заемщику вроде как и мягче, хотя итоговая сумма гораздо больше.

Но экспоненциальный рост кредитуемых граждан может сыграть злую шутку. В частности, увеличение объемов выдачи ипотеки только будет подгонять предложение и в конце концов создаст своего рода «инфляционный навес» — недвижимость уже переоценена, а спрос при этом снижается. То есть жилье по текущей цене потребитель уже будет покупать только с целым рядом оговорок (дисконт, острая потребность в квадратных метрах и так далее).

В попытке найти предпосылки к образованию ипотечного «мыльного пузыря» эксперты сошлись во мнении, что главная проблема, с которой нужно работать, - это не процентная ставка, а цена за квадратный метр жилья. И если дороговизна вторичного рынка уже стала аксиомой для Владивостока (к слову, столица Приморья занимает четвертое место в списке городов с самыми дорогими квартирами страны), то с первичным рынком существует гораздо больше потенциальных возможностей, что называется, договориться.

Людмила Уланова, управляющий директор по ипотеке ВТБ24 во Владивостоке: «В этом году игроки отошли от шока начала 2015 г., и сейчас рынок развивается нормально. Уровень ставок по ипотеке 7–8% — вполне реальный долгосрочный ориентир, конечно, если совместными усилиями правительства и Банка России удастся снизить инфляцию до заявленных 4% и ключевую ставку — примерно до такого же уровня. При условии отсутствия внешних шоков такой сценарий вполне вероятен на пятилетнем горизонте. При этом надо понимать, что удешевление рыночной ипотеки до льготного уровня не приведет к взрывному росту спроса на квартиры. Основным критерием доступности жилья для покупателей является его стоимость, а не ставки по кредитам. У нас же цены на квартиры до сих пор в разы превышают возможности местного населения. В мире жилье принято считать доступным, если стоимость метра примерно равна среднему ежемесячному доходу».

«В настоящее время этот рынок неконкурентен, а потому важно разрабатывать новые, более эффективные схемы, стимулирующие застройщиков. Но очевидно, что до урегулирования цен и уже тем более увеличения доступности недвижимости должно пройти еще несколько лет», — отметил Вячеслав Тогобицкий, начальник департамента малого и розничного кредитования Дальневосточного банка.

Как это будет решаться, не совсем понятно. Напомним, что с начала текущего года более не действует государственная программа поддержки ипотеки. Что касается региональной программы поддержки граждан, рискнувших ступить на территорию первичного рынка, тут поводов для оптимизма и того меньше. В департаменте аналитики озвучили число граждан, получивших 50-процентные выплаты по ипотечным кредитам на льготных условиях, — всего 967 человек. Другая проблема в том, что размер кредита, по которому предоставляется компенсация, не может превышать 2,5 млн руб.

«Сегодня эта сумма с трудом может покрыть покупку гостинки в отдаленных от центра районах города. Очевидно, что это — проблема не из сферы ипотечного кредитования, а скорее наполнения краевого бюджета. Но житель края в ущемленных жилищных условиях, социально незащищенный, однако решившийся на покупку квартиры в ипотеку, меньше всего будет переживать за оптимизацию бюджета, особенно когда итоговая сумма кредита в силу корпоративной политики банка составит 2,5 млн, что также не подпадает под льготную выплату», — добавила Людмила Уланова

«В ближайшие три года сумму кредита по льготе увеличивать не планируется. Региональная программа поддержки ипотечного кредитования безнадежно устарела», — озвучила свою позицию и. о. директора департамента экономики и развития предпринимательства Приморского края Елена Кузнецова.

Текущий рост рынка ипотечного кредитования обусловлен влиянием эффекта низкой базы, напоминают эксперты. В реальности даже с учетом роста спроса на ипотеку говорить о восстановлении рынка жилой недвижимости до докризисных уровней нельзя. Имеет место краткосрочный период стабилизации. При большей же кооперации девелоперов и банков в части разработки совместных программ кредитования жилья в новостройках темп прироста выдачи ипотечных ссуд на первичном рынке сможет сохраниться. Это способно позитивно отразиться на стоимости квадратного метра и доступности ипотеки. Но у этого процесса есть и обратная сторона: к кредитным рискам ипотеки добавились остающиеся высокими риски строительной отрасли, прежде всего недостроя. Значит, уверены эксперты, скрытая токсичность жилищных кредитов существует как никогда.